Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

15 самых комфортных автомобилей

Собираем гардероб и одежду

Самое сложное в сборе чемодана – это подбор одежды. Мы любим брать с собой весь гардероб и всеми способами убеждаем себя в том, что всё обязательно пригодится. На самом деле,...

Читать далее

4 способа устройства обогрева лобового стекла автомобиля

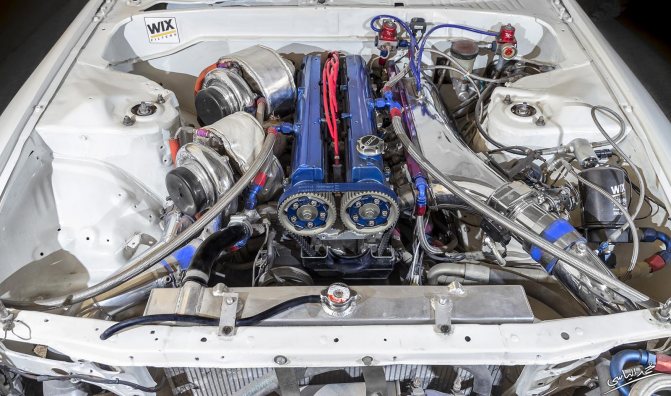

1uz fe объем. плюсы и минусы двигателя

10 лучших автомобильных усилителей

10 самых красивых итальянских автомобилей

10 лучших кроссоверов до 1500000 рублей

33 способа, как избавиться от ржавчины в домашних условиях

10 лучших навигаторов для грузовых автомобилей

4 метода восстановления отражателей фар

5 лучших автомобильных инверторов

Рекомендуем

Лучшее

Важно знать!

10 самых больших в мире кладбищ техники

Коллекция из старых автомобилей под Москвой

Фотографии с сайта traval.ru

Частный коллекционер старых автомобилей собрал под Москвой уникальную коллекцию автомобилей, создав своеобразный музей ретро-автомобилей,...

Читать далее

10 современных автомобилей, которые станут культовыми

7a-fe

5 советов, как не уронить автомобиль с домкрата

10 автомобилей с лучшей шумоизоляцией

9 лучших масел для лады весты

10 лучших топливных карт

15 лучших стоек стабилизатора

18 лучших моторных масел

Машины с пробегом, которые невозможно продать: 8 главных проблем

Обсуждаемое

Важно знать!

Задачи на движение

От чего зависит скорость бега человека

Помимо пола, возраста и дистанции, существуют факторы, влияющие на скорость бега, над которыми можно работать, которые возможно улучшить:

длина шага

сила удара...

Читать далее

Как получить категорию е: обучение, подготовка, документы, экзамен

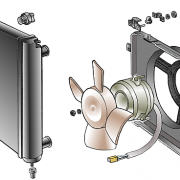

Что такое термостат в автомобиле и как он работает

Как пользоваться электронным иммобилайзером

Генри форд

В чем разница седана и хэтчбека? подробная характеристика

Знак стоянка запрещена

Жесты, применяемые сотрудниками дпс при регулировании дорожного движения

Рамный пикап jac t6 из китая через японию

Как работает карбюратор бензопилы подробное описание

Популярное

Актуальное

Важно знать!

Стоит ли покупать chevrolet malibu 2019 года? вот некоторые причины за и против

Как добраться

Пляж Малибу находится примерно в 45 километрах от Лос-Анджелеса. Добраться до него быстро не получится, но это того стоит.

На общественном транспорте: рядом с курортом расположена остановка...

Читать далее

Машина ваз 2114

Радары гибдд

Лонжерон в автомобиле: что это, как выглядит, для чего нужен, какой бывает

Видеорегистраторы с радар-детектором в рейтинге 2021 года — топ 5 лучших моделей комбо устройств 3 в 1

Сигнализация starline а91: инструкция по установке и эксплуатации

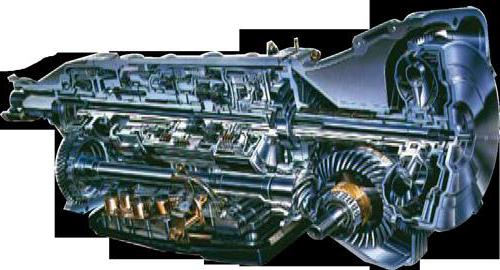

Устройство и принцип работы классической акпп

Блок управления двигателем за что отвечает

Что такое тормозной суппорт автомобиля? принцип работы и как обслуживать

Парковка в городе задним ходом

Обновления

Статьи

Чем отличается сфера практической деятельности психолога в России и за рубежом?

Статьи

Чем отличается сфера практической деятельности психолога в России и за рубежом?

В последние несколько десятилетий область психологии стремительно развивалась, и бесчисленное множество...

Трансмиссия автомобиля

Трансмиссия автомобиля

Основные недостатки АКПП

«Классической»

Дороговизна производства, что сказывается на цене автомобиля...

Что такое байпас в системе отопления

Что такое байпас в системе отопления

Конструкция механизма

Одной из самых популярных схем для системы теплоснабжения индивидуального дома...

Что это такое рестайлинг автомобиля?

Что это такое рестайлинг автомобиля?

Автомобильный рынок и рестайлинг

Автомобильный рынок один из самых высококонкурентных в экономической...

Какой дорожный просвет реально необходим в городе

Какой дорожный просвет реально необходим в городе

Как увеличить клиренс?

В основном, потребность увеличения клиренса автомобиля возникает по нужде. Существует...

Датчик дмрв

Датчик дмрв

Содержание

За что отвечает ДМРВ и для чего он нужен?

Основная

задача датчика — информирование электронного...

Как зарядить аккумулятор автомобиля в домашних условия

Как зарядить аккумулятор автомобиля в домашних условия

Подробная инструкция по зарядке

Правильная зарядка во многом определяет ресурс службы батареи. Когда...

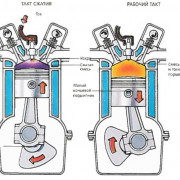

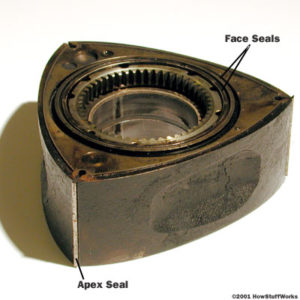

Роторный двигатель: принцип работы. плюсы и минусы роторного двигателя

Роторный двигатель: принцип работы. плюсы и минусы роторного двигателя

История Ванкеля

Жизнь Феликса Генриха Ванкеля не была простой, рано оставшись сиротой (отец будущего...

Список автомобилей на 7 мест

Список автомобилей на 7 мест

KIA Carens

Третье поколение рестайлинговых автомобилей от корейского производителя имеет сбалансированную...

Задние противотуманные фонари

Задние противотуманные фонари

Как выбрать противотуманки?

Выбирая светодиодные противотуманки, рекомендуем учитывать технические...

Как по пдд ехать по дороге с полосой реверсивного движения

Как по пдд ехать по дороге с полосой реверсивного движения

Введение

Реверсивное движение — новаторское решение, которое в России появилось сравнительно недавно,...

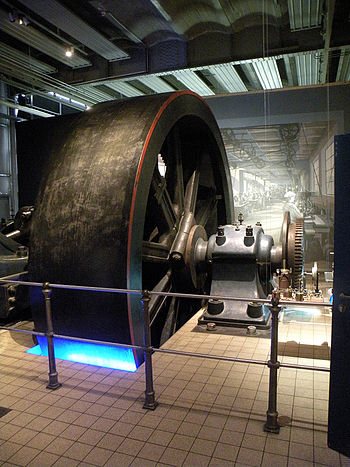

Что такое маховик в автомобиле

Что такое маховик в автомобиле

Симптомы неисправности

Маховик испытывает сильные перегрузки, поэтому, рано или поздно, он выходит из...